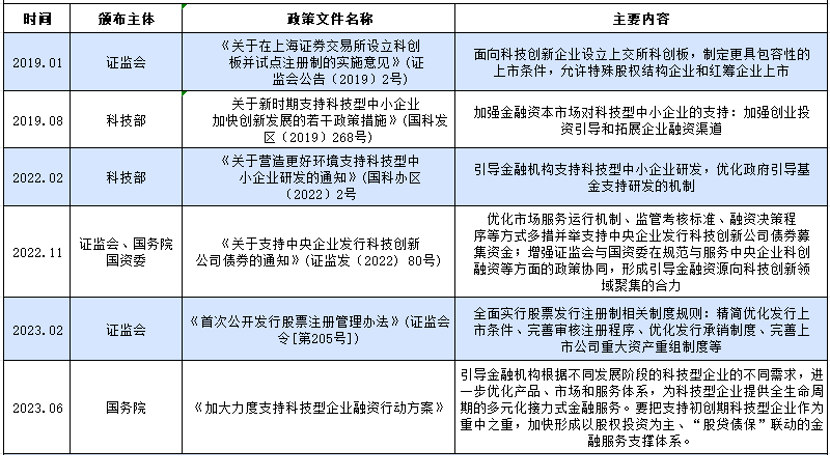

在全球科技创新竞争日益激烈的背景下,中国政府高度重视科技创新,党的二十大报告强调完善科技创新体系,确保其在现代化建设中的核心地位。科创企业是推动创新的关键力量,但其发展离不开金融体系的支持。构建支持科创企业的金融体系对提升国家竞争力和经济高质量发展至关重要。目前,中国银行贷款是科创企业融资的主要来源,占比约60%。

政府推出政策完善融资体系,包括设立科创板和全面注册制,旨在为科技企业提供更便捷的融资渠道。然而,中国银行业在支持科技信贷方面仍面临挑战,如银行的低风险偏好与科创企业高风险特性之间的不匹配,以及融资结构性失衡等问题。本研究将探讨中国银行业如何改进金融支持体系,以更好地促进科创企业的成长和创新。

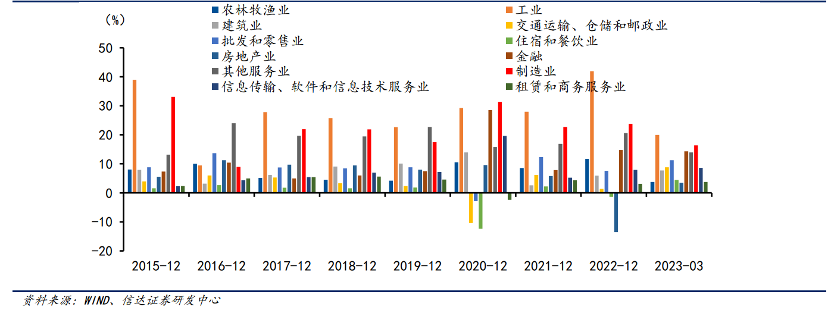

以制造业为中心的模式特点

中国是制造业大国,制造业对 GDP 的贡献率较高,2015 年底以来最高超过 30%。在全球经济竞争日益激烈的背景下,高端制造业的发展成为实现经济转型升级、提高国际竞争力的重要手段。但目前,美国、德国、日本等发达国家在高端制造业领域的优势较为突出,而中国在高端制造业领域的发展仍然任重道远。

以中高新技术产业占制造业增加值的比例来看,德国、日本与美国均领先于中国,其中德国中高新技术产业占制造业增加值的比例已接近 60%,而中国高新技术产业占制造业增加值的比重仅保持在 40%左右。与此同时,美国不断对中国实行技术封锁、贸易限制,这对中国高端制造业的发展形成了更大的挑战。因此,中国自主发展高端制造业势在必行。

中国制造业的这一模式显示了该国在全球制造业竞争中的坚定地位,同时也突显了在高端制造业领域持续增长和创新的必要性。

传统银行业务模式

资产类业务

银行的资产类业务涉及使用自身资产进行的各种活动。除了提供短期和中长期贷款,这还包括发放个人房贷、企业贷款、信用卡借贷以及其他信贷产品。银行通过这些贷款收取利息,作为其主要收入来源之一。银行还参与投资活动,如购买政府债券和企业债,以及进行其他市场投资以增加资产收益。

负债类业务

负债类业务基于银行的借贷活动,包括存款业务和其他形式的资金借入。存款业务,包括活期存款和定期存款,是银行负债业务的核心,为银行提供了大量资金来源。同时,银行还通过同业拆借、发行债券等方式从其他金融机构或市场筹集资金,这些都是银行负债业务的重要组成部分。其中,银行存款是银行负债类业务的重要组成部分,一般占到其负债总额的70%以上,是银行赖以生存和发展的基础。

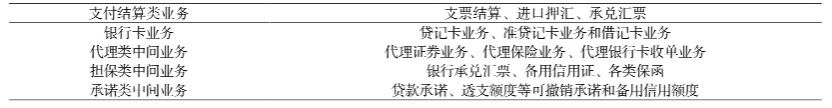

中间类业务

中间类业务利用银行的品牌和专业优势,为客户提供非直接融资服务,如投资顾问、财务规划、资产管理和托管服务。这些服务通常不涉及银行自有资本的直接投入,而是通过服务费用、交易佣金等方式为银行创收。银行还提供各类支付和结算服务、信用证开立、汇款等,这些业务帮助银行扩大其市场影响力并增强客户粘性。

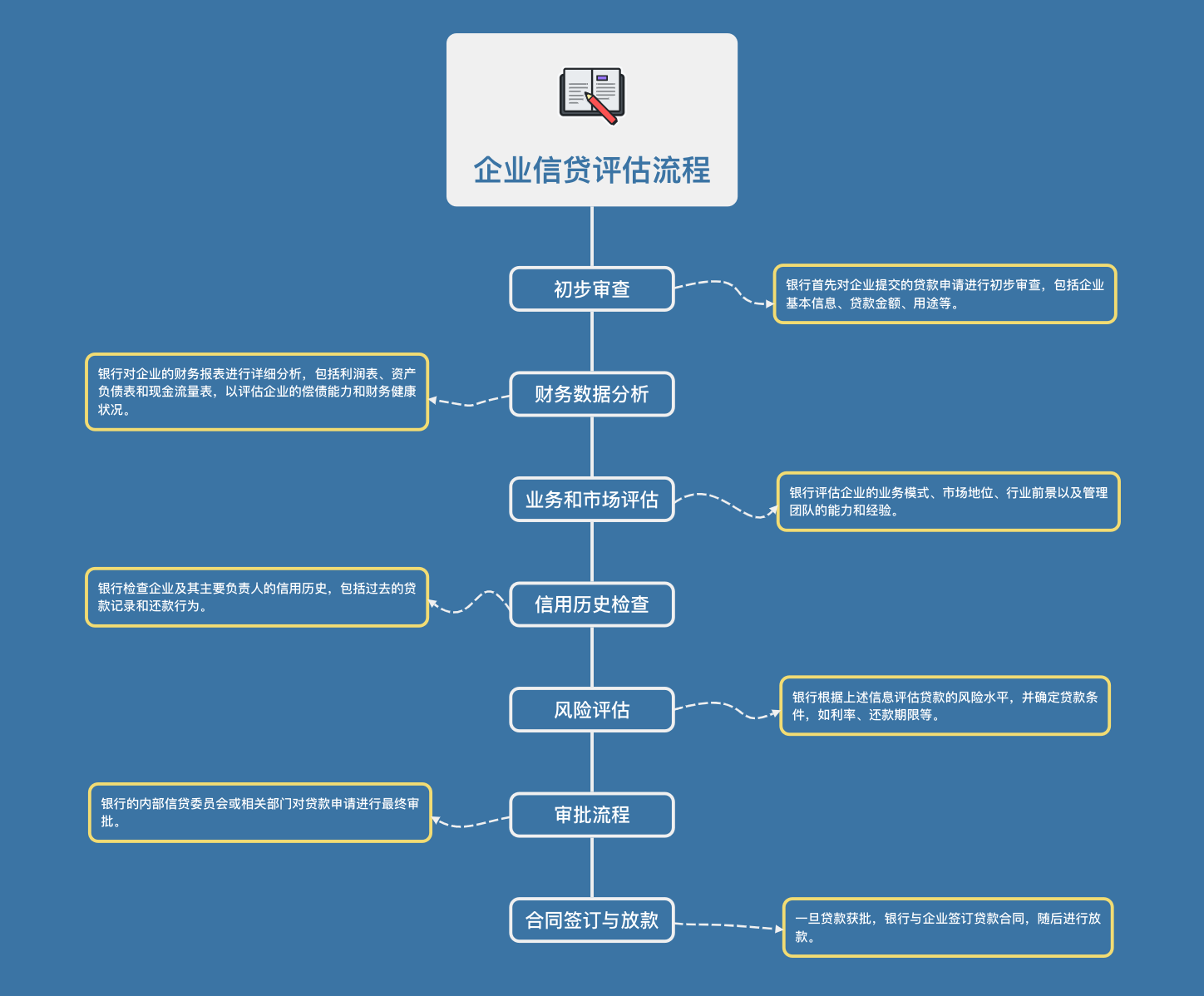

信贷业务评估流程

风险评估要素

财务状况分析:银行会重点分析企业的财务报告,包括资产负债表、利润表和现金流量表。这能帮助银行了解企业的偿债能力、资产质量、盈利能力以及财务健康状况。银行特别关注如负债比率、流动比率、速动比率等关键财务指标。

信用历史审查:企业的历史信用记录是衡量其信用风险的关键。银行会检查企业的信用评分、过去的借贷记录、还款行为、是否有拖欠或违约的历史。良好的信用记录能显著提高贷款批准的可能性。

业务模式与市场竞争力:银行评估企业的商业模式是否具有可持续性,以及企业在其市场中的竞争力。这包括分析企业的客户基础、供应链稳定性、产品或服务的市场需求以及竞争对手的情况。

管理团队评估:企业的管理团队对其成功至关重要。银行会考察管理团队的经验、资历、业绩记录以及团队成员的稳定性。一个经验丰富且高效的管理团队能够有效降低银行的信贷风险。

经济和政治环境:银行还会考虑宏观经济和政治环境对企业的影响。经济衰退、政治不稳定或政策变动都可能影响企业的盈利能力和偿债能力。

抵押品和担保的价值:作为风险控制的一部分,银行会评估企业提供的抵押品和担保的价值。这些担保物可能包括不动产、设备或其他有价资产。担保物的价值越高,银行越可能认为贷款风险较低。

当前银行业务模式的局限性

股权融资发展不足:科技企业在中试孵化阶段面临较大风险,导致银行等传统金融机构的参与意愿较低。这种情况加剧了银行低风险偏好与科创企业高风险特性之间的结构性矛盾,尤其是对于财务制度不健全的初创科技企业。此外,不完善的风险补偿机制、投贷联动不足以及缺乏创新型金融产品,使得银行难以有效整合资金以支持科创企业。

金融中介服务不足:在为科创企业提供贷款服务的领域中,缺乏能够有效连接企业、政府、投资平台与银行之间的金融中介机构。这种缺乏导致了信息的流通不畅,使得企业难以获得必要的金融服务和支持。由于缺乏专业的金融中介服务,银行和科创企业之间的信息不对称问题更加突出,这进一步加剧了银行对科创企业贷款审批的保守态度,从而影响了科创企业的融资效率和融资成本。

知识产权评估与担保问题::在对知识产权进行价值评估时,银行过度依赖第三方机构,而市场上缺乏统一且权威的评估标准。这导致了评估结果的不一致性和不确定性。同时,鉴于知识产权的专业性和复杂性,银行在提供担保贷款时通常持有谨慎的态度。这种谨慎可能阻碍了银行对知识产权作为担保的接受度,尤其是当涉及到初创科技企业的无形资产时。

信用评估体系的局限性:当前信用评估体系主要集中于已有贷款历史的企业,对于那些尚未接触过贷款的优质企业则存在评估盲点。现有的评估体系过度依赖企业的财务报表,忽视了评估管理团队的信用和企业市场潜力这两个重要方面。这种单一维度的评估方法不利于全面了解科创企业的真实经营状况,也可能导致银行错过对具有高增长潜力的创新型企业的支持机会。

作者:甘玉涛、褚相赫、余玥